Quelles perspectives de valorisation des biens Tantiem ?

Dans le monde de l’investissement immobilier, la valorisation d’un bien commercial ne se limite pas à son emplacement ou à ses revenus locatifs. Un facteur souvent déterminant, mais parfois sous-estimé, est le niveau des taux d'intérêts. Que ce soit pour un investisseur particulier ou un fonds institutionnel, la décision d’acquérir un immeuble dépend largement du coût du financement et du rendement attendu. Lorsque les taux sont bas, les acheteurs sont prêts à payer davantage, car le financement est moins cher et les revenus générés par le bien deviennent plus attractifs. À l’inverse, des taux élevés réduisent la capacité d’emprunt et compressent la valeur des biens, même si leurs revenus restent constants.

Comprendre cette relation est crucial pour évaluer correctement un investissement et la valorisation d'un actif à la revente.

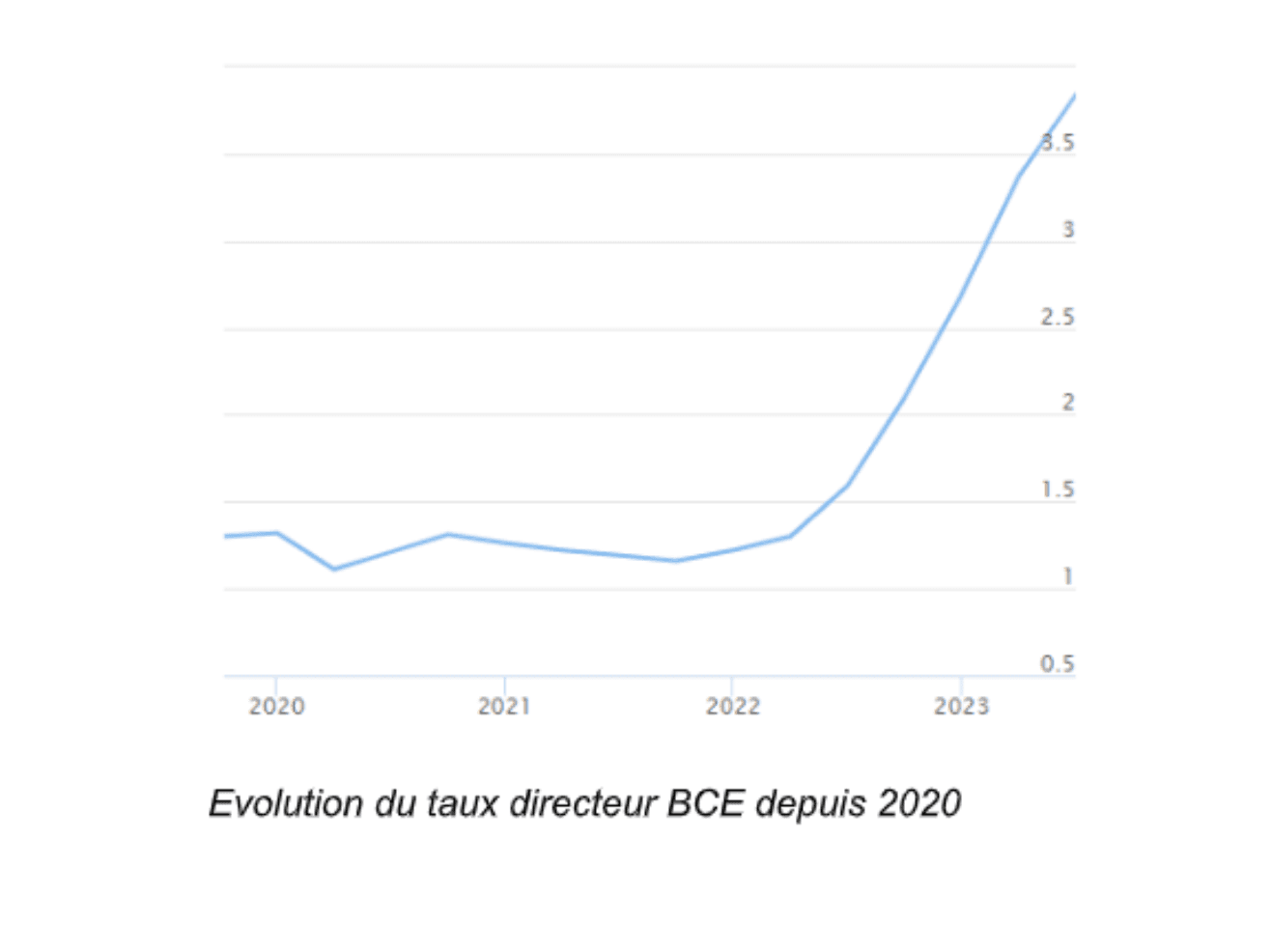

Une baisse des taux d'intérêt qui parait bien inéluctable

Il semblerait qu’un consensus se dégage pour une baisse des taux de la BCE avec des interrogations sur le timing : en juin, en septembre… et le niveau de baisse à fin 2024 : -0,5%, - 1% ?

Ce mouvement parait inévitable pour répondre à des prévisions de croissance faibles des principaux pays de la zone euro (0,1% en Allemagne) et dans un contexte où l’inflation est en passe d’être maîtrisée.

Et si cette baisse des taux est évidemment positive pour faire redémarrrer un marché résidentiel en pleine crise, c'est aussi une excellente nouvelle pour l'investissement en immobilier commercial. On vous explique pourquoi ci-dessous.

Un moment de marché favorable pour l’acquisition de biens immobiliers professionnels

Les investissements que nous réalisons aujourd’hui à des taux de rendement net entre 5,5 et 6,5% sur des actifs qualitatifs sont une opportunité à saisir dans un contexte de baisse des taux annoncée.

Pour s’en convaincre, il est avant tout important de comprendre comment est réalisée l’estimation de la valeur d’un actif professionnel par les professionnels de la place. L’estimation se base sur la confrontation de deux évaluations

Une évaluation dite par « comparable »

Cette approche consiste à observer les actifs similaires de la zone et à analyser les dernières transactions réalisées. Cela correspond à ce que l’on observe sur le marché résidentiel qui permet finalement d’identifier un prix au m² moyen et de faciliter les comparaisons.

Cette approche par « comparable » se heurte pourtant à des difficultés d’application notamment sur des marchés tendus : le nombre de transactions peut être très faibles sur une période donnée, chaque actif peut avoir des caractéristiques très différentes qui justifient des écarts importants (la localisation « prime » qui se joue parfois à une rue près, à la taille de la devanture, la situation locative et les conditions de bail…)

A titre d’exemple lorsque nous avions analysé le local de Bayonne – Place des 5 Cantons, nous ne disposions que de deux transactions réalisées dans l’année écoulée… sur des emplacements bien moins bons et des superficies très différentes. Difficile de construire une offre sur cette base.

Une évaluation dite par « taux de capitalisation » :

Cette approche l’emporte aujourd’hui sur la plupart des marchés tendus sur lesquels se positionne Tantiem.

Cette approche consiste à définir un taux de capitalisation qui correspond au rendement attendu par un investisseur pour acquérir un actif.

Prenons un exemple :

- Un actif commercial dispose d’un loyer annuel de 50 K€

- L’investisseur attend un rendement brut de 6% sur cet actif

- Le prix qu’il sera prêt à payer pour cet actif est de : 50 K€ / 6% = 833 K€

Si les taux baissent de 1% et que le rendement attendu n’est plus de 6% mais de 5%, la valeur de l’actif deviendra : 50 K€ / 5% = 1 000 K€, soit une augmentation de 20%

Dès lors, il est essentiel, de bien comprendre comment est défini le taux de capitalisation. Celui-ci est composé en additionnant 3 dimensions principales :

- Le taux financier (BCE), c'est-à-dire le taux d’un placement identifié comme sans risque.

- Le taux risque lié au bien, en fonction de sa localisation en zone tendue ou détendue, la rue, la devanture…

- Le taux de risque lié au locataire, basé sur son historique, les caractéristiques du bail ou le niveau de loyer par rapport au marché.

Concrètement, un actif sur les Champs Elysées sera proposé avec un taux de capitalisation de 3,5% là où l’investisseur demandera 8% en banlieue d’une zone non tendue.

L'importance de l'analyse de l'ensemble de l'actif

On le voit avec l'exemple ci dessus, la baisse des taux va donc mécaniquement favoriser les investissements réalisés en période de taux élevés.

Toutefois d’autres paramètres vont impacter également les primes de risques en fonction de la zone, et des caractéristiques du bail et de la qualité intrinsèque du bien.

Cela explique pourquoi nous investissons chez Tantiem beaucoup de temps et d’énergie à l’analyse de chaque bien sur lesquels nous investissons (bail, garanties, situations de sur loyer / sous loyer, projets d’aménagements de la zone, niveau de vacance locative…), afin de garantir au mieux aux investisseurs un placement fiable et rémunérateur.

Moins de projets, mais des actifs soigneusement choisis.